咨询热线:0769-8991 7065

因村田、TDK等日系被动元器件大厂将MLCC(贴片电容)陶瓷电容产品线朝汽车电子、工业控制、医疗电子等高端应用领域转移而导致的2017-2018年MLCC(贴片电容)缺货态势,在2018年Q3急转直下进入“降价甩货”阶段……

整个2019年上半年,除日系外几乎所有原厂和销售商都处于MLCC(贴片电容)清库存阶段。请参考《国际电子商情》之前的报道(被动元件跌幅20%未触底!6月或更严重,靠小终端救市!)

在历经大半年的“清库存”后,目前,MLCC(贴片电容)价格初露“触底反弹”迹象。根据8月7日巨亨网消息,台湾被动元器件大厂国巨、华新科与禾伸堂7月营收纷纷出炉,业绩较6月均有普遍提升。

国巨7月营收33.8亿元,月增10%,累计前7月营收243.5亿元,年减39.3%;华新科7月营收24.12亿元,月增1.8%,累计前7月营收186.19亿元,年减20.9%;禾伸堂7月营收12.68亿元,月增3.3%,累计前7月营收80.59亿元,年减13.9%。

国巨表示,7月营收的增加得益于亚太区终端需求的回升,经过前面三个季度的去库存化及原厂减产主动调节存货,库存问题已逐步得到缓和。不过,国巨也表示,中美贸易争端持续紧绷并扩大中,对业绩及营运展望仍审慎保守。

华新科董事长焦佑衡日前在股东会上,对未来的展望同样偏向保守,他坦言,虽然下游“去库存化”状况持续好转,但下半年营收可能仍与上半年持平。

禾伸堂也表示,近期被动组件市场库存已有相当程度去化,也将密切观察后续市场发展及需求,持续强化产品核心竞争力,增加利基型产品销售,维持营运动能。

8日,《国际电子商情》连线了几家被动元器件销售商,他们大多表示目前还未感受到有明显市场拉动力来大规模“去库存化”,不过库存压力确实比年初有所好转。因受到终端需求乏力及原厂“出货合约”的压力,销售商MLCC(贴片电容)“触底反弹”的时间要比原厂更晚一些。

就全球竞争格局来说,被动元器件品牌集中化是一大特点,以缺货涨价最为凶猛的MLCC(贴片电容)为例,村田、三星电机、太阳诱电、国巨、AVX(京瓷)、TDK,前6大厂商占据全球超过70%的市场份额。

经过“缺货潮”的洗礼与市场理性沉淀,原厂策略也在发生改变。除了村田、TDK、太阳诱电等日系原厂将产能朝着高端转移,韩国三星电机、台湾国巨以及大陆风华高科等厂商也计划将产能转移到中高端市场。

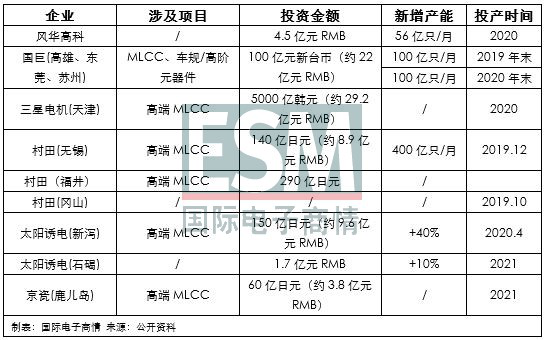

据《国际电子商情》之前的报道,2018年开始,被动元器件巨头开始新增中高端MLCC(贴片电容)产能,新产线的投产时间集中在2019年末至2021年之间。

随着高端MLCC(贴片电容)产能不断开出,预计在今后两年内,高端MLCC(贴片电容)供货周期将进一步缩短,而届时新的市场竞争格局或将重塑。

受多方面因素影响,2019年注定是跌宕起伏的一年,多家分析机构对全年半导体营收预期均不够乐观。从短期来看,正如日系被动元器件厂商所言,贸易争端、政府政策、新兴技术和应用的进展等影响,给今年的市场带来太多不确定因素,因此很难判断下半年电容价格、销量的具体走向。不过,从长远来看,5G商用及对汽车、工业、医疗、IoT等周边产业的联动,将使MLCC(贴片电容)持续受益,至少在用量上,5G智能手机和纯电动车对MLCC(贴片电容)的需要都是数倍的增长。

东莞市佳益电子科技有限公司成立于2004年,多年来专业从事电子元器件的销售销售业务。主要销售产品:贴片电容,贴片电阻,车规电阻,贴片电感磁珠等系列产品。销售产品渗透到各个电子行业:手机、电源、小家电、液晶电视、显示器、机顶盒、便携式电子设备等。

更多产品信息请登录阿里商城http://goodonecn.1688.com

联系我们

0769-89917065

13929253003